Autor: FranchisePORTAL-Redaktion

Zuletzt aktualisiert am: 09.12.2024

Inhaltsverzeichnis

Geld anlegen in Krisenzeiten stellt für viele Unternehmer eine neue Herausforderung dar. Zumal Gründer und Unternehmer in aller Regel ihr Geld etwas anders anlegen als Privatanleger – insbesondere dann, wenn sie kurz- oder mittelfristige Sparziele verfolgen. Doch auch für Entrepreneure gelten letzten Endes dieselben Grundregeln. Daher gibt es für das “Investieren in Krisenzeiten” auch keine Geheimtipps – da heißt es eher Finger weg! Der folgende Beitrag diskutiert die wichtigsten Strategien, wie Unternehmer mit ihrer Geldanlage gut gewappnet durch Krisenzeiten kommen und geschickt in die eigene finanzielle Zukunft investieren können.

Krisen über Krisen: Leben wir in einer Krisenzeit?

2007 – 2008: Immobilienkrise, 2015 – 2016: Flüchtlingskrise, 2020 – 2021: Corona-Krise, 2022 – 2023: Ukraine-Krise, Februar 2023: Erdbeben in der Türkei und Syrien. März 2023: Bankenkollaps in den USA (u. A. Silicon Valley Bank).

Pandemien, Naturkatastrophen, Migration, Finanzkrisen, Kriege: Die Krisen scheinen seit zwei Jahrzehnten kein Ende zu nehmen und viele Leitmedien spekulieren bereits darüber, ob wir nun von Krise zu Krise schlittern und der “Krisenmodus” bald der “normale Modus” werden wird. Sogar von einer Generation Dauerkrise ist die Rede.

Während die Begriffe “Ausnahmezustand” oder “Zeitenwende“ immer öfter zu hören sind, stellen sich Anleger zu Recht die Frage, inwiefern Krisenzeiten ihre Investments – und damit ihren Vermögensaufbau – gefährden und ob nicht auch in ihrem Portfolio die Zeit reif ist für eine “Wende”. Tatsächlich gibt es darauf aber eine einfache Antwort: Nein.

Selbstverständlich gibt es bei allen Krisen – genauer: Börsencrashs – Gewinner und Verlierer, wobei natürlich jeder Investor auf der Gewinnerseite stehen will. Doch da an der Börse bekanntlich nicht geklingelt wird, kann vorab niemand wissen, a) wann genau es zur Krise kommt und b) mit welchen Investments man in der Krise genau profitiert.

Grundsätzlich gilt bei jedem Crash: In Krisenzeiten wird die Widerstandsfähigkeit eines jeden Portfolios besonders auf die Probe gestellt – und ob man zufällig zu den Krisengewinnern gehört, ist pures Glück, oder anders gesagt: Market Timing funktioniert nicht, daran lassen die wissenschaftlichen Studien zum Thema auch keinen Zweifel. Was funktioniert aber dann?

Legen Gründer und Unternehmer ihr Geld anders an? Ja und Nein!

Prinzipiell fußt jede sichere Investition auf folgenden Prinzipien:

breite Streuung (Aktien und / oder Anleihen weltweit)

langer Anlagehorizont (je länger, desto höher sind die Chancen auf hohe Renditen)

passendes Anlagekonzept zur individuellen Situation des Anlegers (bzw. Unternehmens)

der gewählten Anlagestrategie konsequent folgen (z. B.: Buy-and-Hold)

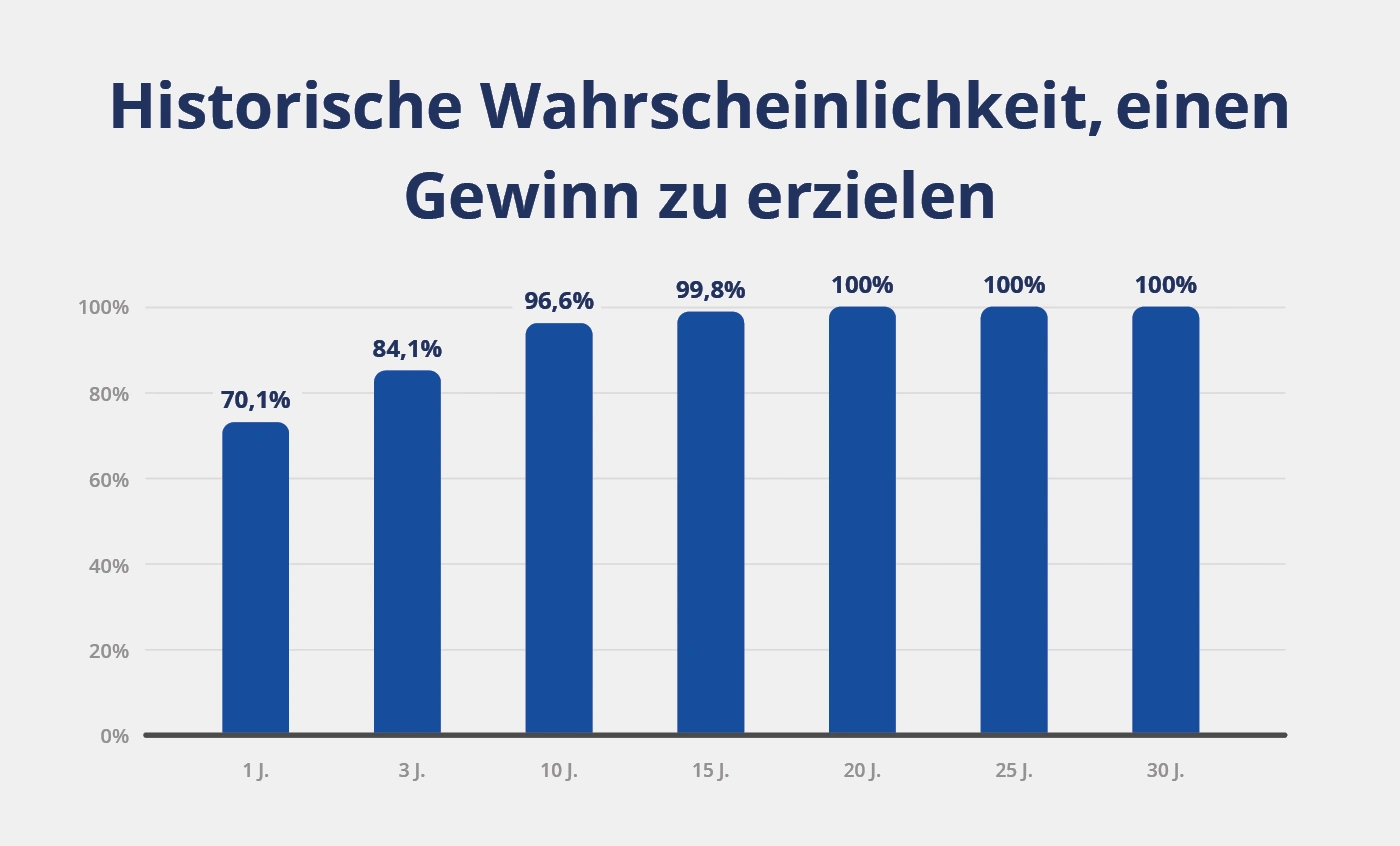

Diese Prinzipien gelten aber nur, wenn man eine langfristige Geldanlage von mindestens 15 Jahren betreibt und damit ein Vermögen aufbauen will. An folgender Grafik erkennt man – mit Blick auf die historischen Renditen – deutlich, dass das Risiko, am Aktienmarkt Verluste zu machen, praktisch gegen null geht, wenn man länger als 15 Jahre investiert.

Darstellung vom deutschen Aktieninstitut über die Wahrscheinlichkeit am Aktienmarkt Gewinne zu erzielen. Quelle: © Nico Hüsch

Doch gilt das auch für Gründer und Unternehmer? Dass Unternehmer zu 100 % in Aktien investieren, ist eher die Ausnahme als die Regel. Das liegt insbesondere daran, dass sie meist andere Ziele mit Ihrer Geldanlage verfolgen. Heißt im Klartext: Während private Anleger meistens an einem langfristigen Vermögensaufbau interessiert sind, unterscheidet sich die Geldanlage bei Gründern und Unternehmern vor allem durch folgende Dringlichkeiten:

Die meisten Unternehmen müssen jederzeit an ihr Geld kommen, z. B. um auf spontane Ereignisse bzw. sich ändernde Marktbedingungen reagieren zu können.

Viele Firmen investieren daher wenig in Aktienfonds (z. B. nur 10 % – 20 %).

Wenn Unternehmer ihr Geld längerfristig auf die Seite legen, dann oft nur für wenige Jahre.

Daher sind Anleihen oder Festgeldkonten für Unternehmer auch viel relevanter als für private Anleger.

Es kommt also auf den Anlagezeitraum an. Unternehmer, die langfristig ein Vermögen aufbauen wollen – z. B. für die Altersvorsorge oder für das Erbe für die Generation danach – würden auch nicht anders investieren als private Anleger, also in diversifizierte Aktienfonds. Das ist aber eher die Ausnahme. Die meisten Unternehmen können und wollen ihr Geld nicht 10 oder 15 Jahre investieren, sondern vielleicht nur für ein Jahr oder maximal für 5 Jahre.

Wie Unternehmen für kurze Zeit investieren (können)

Im Gegensatz zu Aktien kommen bei einer Geldanlage für kurze Zeiträume (1 bis 3 Jahre) andere Assetklassen wie Tages- und Festgeldkonten eher infrage. Wenn Sicherheit im Unternehmen eine große Rolle spielt, der Anlagezeitraum kurz ist und man jederzeit auf sein Geld zugreifen können muss, sollten Unternehmer Ihr Geld auf Tagesgeld- oder Festgeldkonten anlegen. Sinnvolle Alternativen gibt es unter den genannten Voraussetzungen praktisch keine.

Die Zinsen sind zwar nur überschaubar, dafür ist ein Verlustrisiko so gut wie ausgeschlossen. Auch Strafzinsen spielen hier – anders als bei klassischen Bankkonten – keine Rolle. Bei längeren Zeiträumen des Investierens gibt es aber natürlich auch noch andere Möglichkeiten.

Wie Unternehmen für längere Zeit investieren (können)

Dazu muss man sich als Unternehmer zunächst im Klaren sein, ob man auf gewisse Summen länger, z. B. 3 bis 5 Jahre, verzichten kann: Dann wäre eine defensive Anlage in Anleihen weltweit oder – wenn man etwas mehr Risiko in Kauf nehmen kann – in Mischfonds (Aktien & Anleihen) durchaus sinnvoll. Prinzipiell ist Geldanlage ein Marathon und kein Sprint: Das heißt, die seltene Situation, in der man dringend handeln muss (z. B. morgen verkaufen), tritt eigentlich nicht ein, wenn das Portfolio zu den Zielen, dem Anlagezeitraum und Vermögen des Unternehmens passt.

Doch auch bei Anleihen – die in der Theorie eine hohe Sicherheit bei überschaubaren Renditen von 2 % – 3 % versprechen –, gibt es Einschränkungen, die zur Vorsicht gemahnen: Die Zinspolitik der Notenbanken wirkt sich direkt auf die Performance von Anleihen aus. Mit Blick auf die jüngste Inflation waren nicht nur EZB und Fed gezwungen, den Leitzins zu erhöhen. Die Folgen? Zinserhöhungen wirken sich generell negativ auf bereits bestehende Anleihen aus. Niedrigere Zinsen haben den gegenteiligen Effekt. Gerade werden Anleihen also wieder deutlich attraktiver.

Alternative zum Finanzmarkt? Unternehmen investieren in sich selbst!

Mit solchen Zusammenhängen sollten sich Investoren immer erst vertraut machen, bevor sie in eine gewisse Assetklasse investieren. Ihre „Hausaufgaben“ sollten Unternehmer schließlich immer machen – und das ganz unabhängig vom aktuellen Börsengeschehen. Dazu zählen…

Festgelegte Zeiträume für unterschiedliche Geldanlagen definieren.

Investments immer breit streuen.

Kein Market-Timing betreiben (klüger als der Markt ist nur Hans im Glück).

Ggf. nicht in den Markt, sondern in das eigene Unternehmen investieren.

Schließlich können Unternehmen und insbesondere Start-ups immer in sich selbst investieren. Damit können Betriebe nicht nur spätere Verpflichtungen (z. B. Kredite, Pensionen etc.) leichter erfüllen, sondern auch rechtzeitig in neue (digitale) Technologien investieren. Gerade frühzeitige Investitionen können Unternehmen dabei helfen, sich gegen die Konkurrenz zu behaupten und neue Umsatzmöglichkeiten zu erschließen. Auch das erwirtschaftet letzten Endes Rendite.

Autor:

Nico Hüsch ist Gründer und Geschäftsführer der Nico Hüsch Gmbh. Ziel des Unternehmens ist es, seinen Kunden eine echte Anlageberatung zu bieten – unter Berücksichtigung aller Kosten, Steuern und der Inflation. Dazu wird ein persönliches Finanzkonzept erstellt, das genau abgestimmt ist auf die individuellen Bedürfnisse des Unternehmens (oder Anlegers).